コロナウイルスによる市場の暴落が与えた恐怖

2020年2月、コロナウイルス流行の影響を受け、全世界の株式市場は暴落しました。

この時、S&P500指数は最大で「33.92%」の下落を記録。

幸いにも1か月程で上昇に転じたから良かったようなものの、一般投資家は心中穏やかではなかったでしょう。

こうした局面を経験すると、「また市場が暴落するのではないか」「コツコツ積み立ててきたものがパーになってしまうのではないか」と考え、不安になってしまうのは、人の尋常な心理です。

そして、不安な気持ちは、投資をする上での非合理的な売買行動を呼びます。

例えば、

株価が高くなっていれば、「ここから下がってほしくないから」売る。

株価が低くなっていれば、「これ以上下がってほしくないから」売る。

のような行動のことです。

不安な気持ちが高まると、人はリスクを可能な限り避けるように行動します。

ですから、こうした行動にはある程度の合理性があります(売り払って通貨にしておけば、リスクは減少する)

しかし、その判断の結果、売買にかかるコスト(売らなければ取られなかったのに)、確定した利益に対する税金(含み益のままにしておけば取られなかったのに)を払うことになり、損をするのです。

「暴落」についての知識を持っておく必要性

不安な感情をコントロールするのに必要なのは、事実に裏付けられた知識です。

市場の暴落でどれ位株式の価値が下がるのか、その下落はどれくらいの間続くのかを知っておけば、少々の暴落ではうろたえなくなりますし、ある程度の見通しを持つことも出来るようになります。

今回は、S&P500指数の過去の暴落を例にして、歴史が教える暴落についての知識を得ておきましょう。

※ 出所:HARTFORD FUNDS “10 Things You Should Know About Bear Markets10 Things”

「弱気相場」:20%以上の下落

一般的に、S&P500指数が「20%以上」の下落を記録した場合に、それを「弱気相場」と呼びます。

20%に至らない、10~20%未満の下落は「調整相場」と呼ばれ、「弱気相場」とは見なされません。

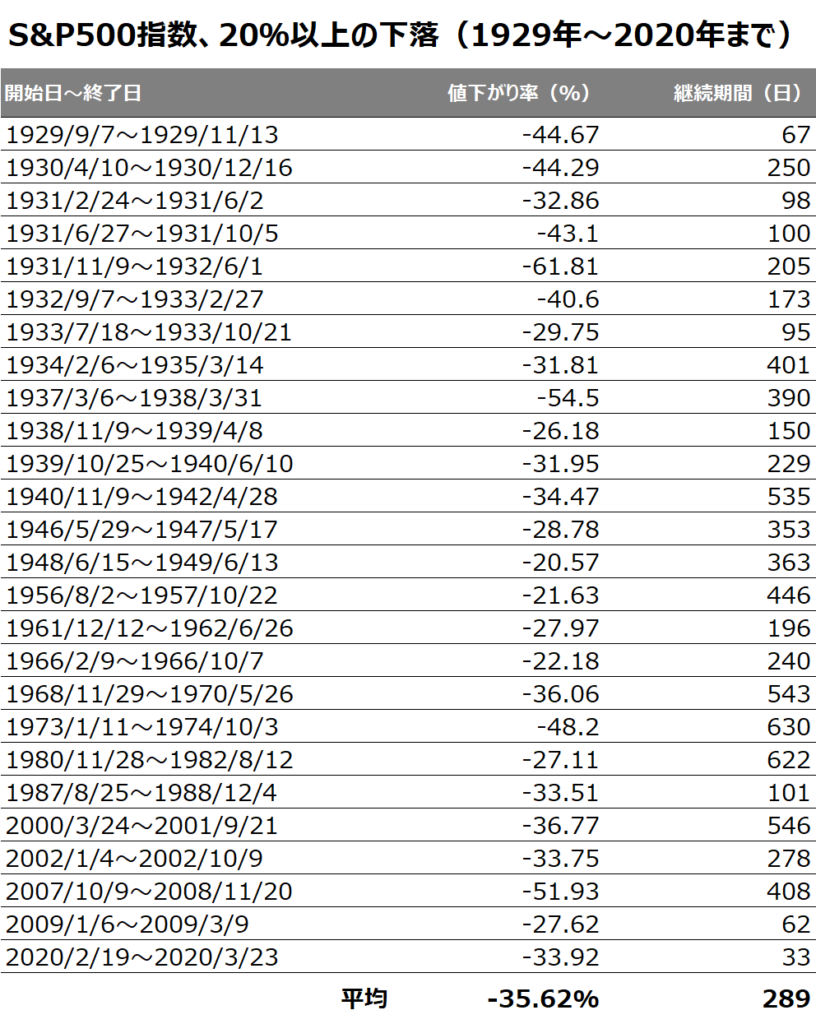

今回は、1929年から2020年までの期間での、S&P500指数の20%以上の下落を扱います。

S&P500指数の「弱気相場」にまつわる★つの事実

以下が、1929年から2020年までの間での、S&P500指数の20%以上の下落をまとめた表です。

グラフを見ると、90年間の間に、26回の弱気相場があったことが分かります。

最後の行は、コロナウイルス流行による弱気相場ですね。

このグラフから一般投資家が押さえておくべき5つの数字を挙げていきましょう。

弱気相場について押さえておくべき5つの数字

① 3.6年毎:弱気相場の発生頻度

90年に26回。

ということは、平均すると3.6年に1度、弱気相場は発生するということになります。

2010年代には1度も弱気相場が無く、コロナウイルスによる弱気相場も1か月程で終了しています。

このことから、2010年代に投資を始めた人は「相場に対して楽観的」になりやすいかもしれません。

しかし、統計が教えてくれることは、「長期投資をしていれば、必ずどこかで弱気相場にぶち当たる」という厳しい現実です。

② 36%:弱気相場での平均下落率

弱気相場での平均下落率は、36%です。

「弱気相場が生じれば、平均して自分の資産の3分の1程度が目減りする」と念頭に置き、投資プランを立てる必要があります。

この下落率が耐え難いと感じる場合には、債権等ボラティリティの少ない対象を組み入れることで、ポートフォリオの変動率を下げることが必要となるでしょう。

③ 289日間:弱気相場の平均継続期間

ベア相場は、平均して約10か月弱続きます。

株式投資を行う場合には、10か月程度の下げが続くことを覚悟し、その途中で「損切り」のプレッシャーに負けることが無いよう心掛ける必要があります。

④ 61.81%:最大下落率

最大下落率は、世界恐慌真っ最中の1931年11月に記録した、61.81%。

リーマンショックの2007年から2008年にかけても、51.93%の下落を記録しています。

S&P500がその半分の価値を失ったのは、過去90年の内に2回あったことになります。

これから40年50年と投資を行うのなら、半分の価値が消失する可能性も十分あることを念頭に置く必要があるでしょう。

⑤ 630日間:最長継続期間

弱気相場の最長期間は、1973年1月から1974年10月までに記録した630日間。

第一次オイルショック、ウォーターゲート事件と重大なニュースが重なったほぼ2年弱の間、株価は下がり続けました。この時も、S&P500は48.1%下落と、ほぼ半分の価値を消失しています。

- 3.6年毎:弱気相場の発生頻度

- 36%:弱気相場での平均下落率

- 289日間:弱気相場の平均継続期間

- 61.81%:最大下落率

- 630日間:最長継続期間

弱気相場から学ぶ、一般投資家が心しておくべき3つの教訓

ここまで、過去90年間の、S&P500指数が20%以上の下落を記録した「弱気相場」を振り返ってきました。

この過去の弱気相場の記録から、一般投資家は何を学ぶべきなのか。

3つの教訓をまとめます。

① 投資をしていれば、必ず弱気相場を経験する…しかも複数回

まず第一に、投資(それも長期であればある程)を行えば、必ず弱気相場が起こります。

歴史的には、平均して3.6年に1度、弱気相場が発生しています。

30歳から投資を始め、80歳までの50年間投資を続ければ、その間に14回の弱気相場が起こることになります。

しかも重要なことは、これは世界最強の指数と名高いS&P500指数であってもそうだということ。

「インデックス投資は安全だ」という風潮が、特にここ数年は目立っていますが、それは単純にここ10年程が安定しすぎていただけの話。S&P500指数であっても、弱気相場の発生は免れ得ないのです。

② 弱気相場になると、平均1年弱の間下落し続ける。平均下落幅は36%

そして、弱気相場になると、平均して1年弱の間下落は続き、その下落幅は平均36%に達します。

しかも、弱気相場の最中には、その弱気相場がいつ終わるか分からないのです。

3か月?半年?1年?はたまたそれ以上続くのか。

20%?30%?50%?はたまたそれ以上下がるのか。

後で振り返った時に「たいしたことなかった」と言うのは簡単なことですが、弱気相場の中で、「損切り」の誘惑に負けずにがっちりホールドし続けるのは口で言う程簡単ではありません。

そこで株式を手放さずに平静でいるためには、株式市場に対する確かな信頼と知識が必要です。

③ それでも、回復しなかった弱気相場は無い

それでもなお、過去90年間、回復しなかった弱気相場はありません。

どんなに長引いた弱気相場であっても、2年弱。

どんなに下がった弱気相場であっても、60%。

弱気相場のその先で、必ず市場は回復していきます。

重要なのは、弱気相場が生じ、総資産額が目減りすること…ではなく、目減りする可能性があることを念頭にリスク管理を行うことです。

例えば、弱気相場発生リスクに備える為の方法は、簡単です。

ポートフォリオに、株式以外のクラスの資産を組み込むことです。

それによって、ポートフォリオのボラティリティを下げることが出来ます。

ボラティリティの低い債券を組み込むのも良いですし、株式との相関が(そこまで)高くないREITやコモディティを組み込むことも一つの方法でしょう。また、弱気相場の中で株式の売却をしないで済む程度の現金を、当面の生活防衛資金として持っておくことも有用です。

弱気相場についてしっかりと知った上で、自分に合った投資戦略を立てていきましょう。