「投信ブロガーが選ぶ!Fund of the Year」とは

Fund of the Yearとは、投資信託ブロガーの投票により毎年ランキングを決めるという取り組みで、2007年に始まってから現在まで続いています。感度の高い投資信託ブロガーの投票によるランキングということで、毎年注目を集めているんですね。

※ ちなみに、評価機関Morning Starが実施している「Fund of the Year」とは全くの別物で、本記事で「Fund of the Year」と呼称する時は「投信ブロガーが選ぶ!Fund of the Year」を指しています。

Fund of the Year の中心は「インデックスファンド」

そんなFund of the Year、毎年のランキングを見ると分かりますが、基本的には「インデックスファンド」が中心。インデックスファンドとは、S&P500やTOPIXといった特定の指数に連動するパフォーマンスを出すことを目的とした商品であり、その特徴の一つに「コストが安い」ことがあります。

それは、インデックスファンドの対極「アクティブファンド」と比較すると分かります。アクティブファンドは、運用会社やファンドマネジャーが独自の見通しや投資判断に基づいて運用を行うタイプのファンド。アクティブファンドの場合、情報収集や銘柄入替等により、人件費等のコストがかかるため、コストが高めに設定されています。

アクティブファンドと比べて、インデックスファンドでは、ほとんど機械的に銘柄選択を行うことが出来るし、銘柄入替の回数も少ないため、基本的にコストは低くなるんです。

現代において、投資戦略を考える上では、「コスト」の視点は欠かせません。抑えられるものなら可能な限り抑えた方が良いのがコストです。

そして、コストには人一倍うるさい(であろう)投信ブロガーが投票を行うだけに、このFund of the Yearでは、毎年インデックスファンドが上位を占めることが多いんです。

今年も基本的にはインデックスファンドが上位を占めています。

しかし、そんな中、第5位に入っているのが「ひふみ投信」です。

ひふみ投信は、2008年に運用を開始したアクティブファンド。

「日本を根っこから元気にする」をコンセプトにし、日本の成長企業を中心に投資を行っています。信託報酬は年1.078%。アクティブファンドとしては安めですが、良質なインデックスファンドに年に0.1%台の信託報酬で投資できる(eMAXIS Slimシリーズ等)ことを考えると、割高と言えます。

※ ほんの1%の差でも長期的に見ると大きな差を生み出します。

では、なぜコストを気にする投信ブロガーが、「ひふみ投信」をFund of the Yearに推しているのか。それはひふみ投信が、運用開始以来、非常に高いパフォーマンスを示しているからなんです。

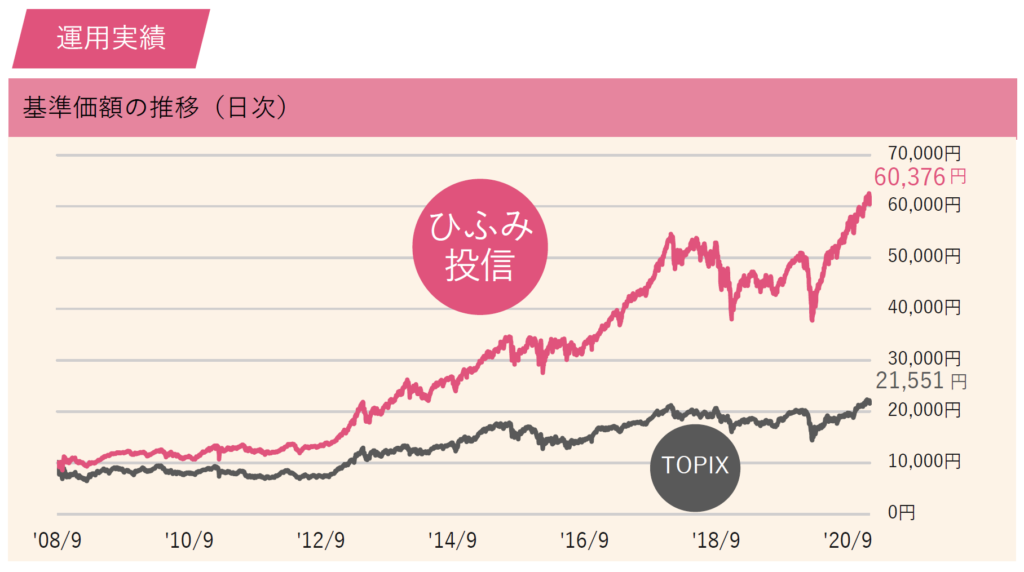

上記の図でも分かる通り、ひふみ投信は2008年の運用開始以来、TOPIXを大きく上回るパフォーマンスを発揮しています。簡単に計算すると、その平均利回りは16.1%。10000円購入すれば、4~5年で2倍になってしまう程の利回りです。これだけの利回りの高さがあれば、1%程度のコストの高さも容認され得るというわけです。

今日の記事では、そんなひふみ投信の特徴・ひふみ投信に投資しようと思っている人が注意すべき5つのポイントについて解説します。

ひふみ投信の特徴をしっかり解説

ひふみ投信の歴史

出所:https://hifumi.rheos.jp/fund/toushin/message.html

ひふみ投信は、写真の藤野英人氏がファンドマネジャーを務め、2008年に運用を開始したファンドです。「日本を根っこから元気にする」をコンセプトに、主に日本の成長企業に投資をします。純資産総額は1392億8800万円(2021年2月26日現在)と、大規模なファンドとなっています。

ひふみ投信の目的・特色

ひふみ投信は、日本の成長企業に主に投資するファンドですが、その運用スタイルは独特です。アクティブファンドではありますが「特定の指標に注目」「特定業種にフォーカス」といった明確な特徴は見出せません。

ファンドマネージャーの藤野氏曰く「超小型株から大型株まで組み入れられているし、成長株か割安株か、という枠にもとらわれていません。長期でじっくり保有する銘柄もあれば、マーケットに合わせて短期で売買する銘柄もあるし、現金比率も大きく動かすこともあります。また、海外株への投資も本格的にスタートしています」とのことです。

ある意味で捉え所の無いファンドではありますが、それが味とも言えるのかもしれません。

ひふみ投信の組み入れ銘柄

では、そのひふみ投信には実際にはどのような銘柄が組み入れられているのでしょうか。組み入れ比率1~10位は以下の通りです。

日本の成長企業への投資を行うファンドではありますが、組み入れ比率1位は中国の動画サイトBILIBILI。2位以下は、東京センチュリー・JTOWER・ソニーと続きます。

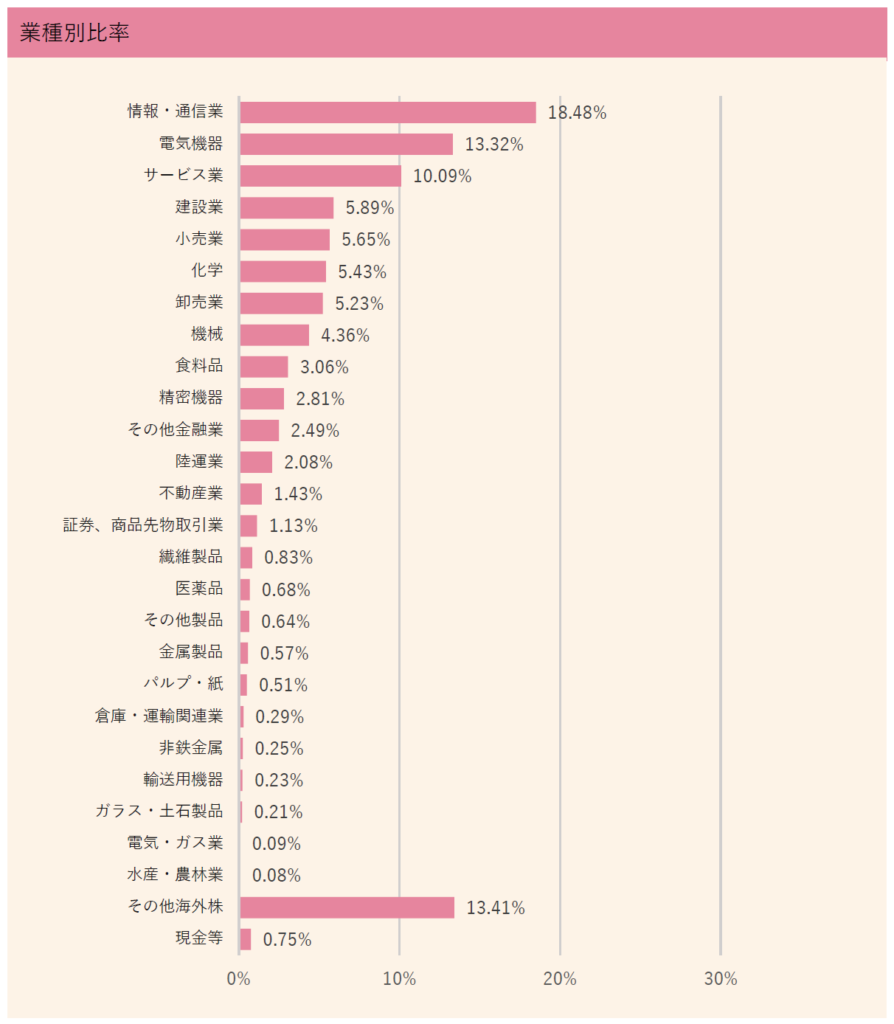

業種別で見ると、以下の組み入れ割合となっています。

情報・通信業を中心とした景気拡大期に強い業種の割合が高いですね。好景気時には高いパフォーマンスが期待できる一方、景気後退・停滞期に入った時に同様のパフォーマンスが狙えるかはファンドマネージャーの技量次第でしょう。

ひふみ投信のパフォーマンスとリスク

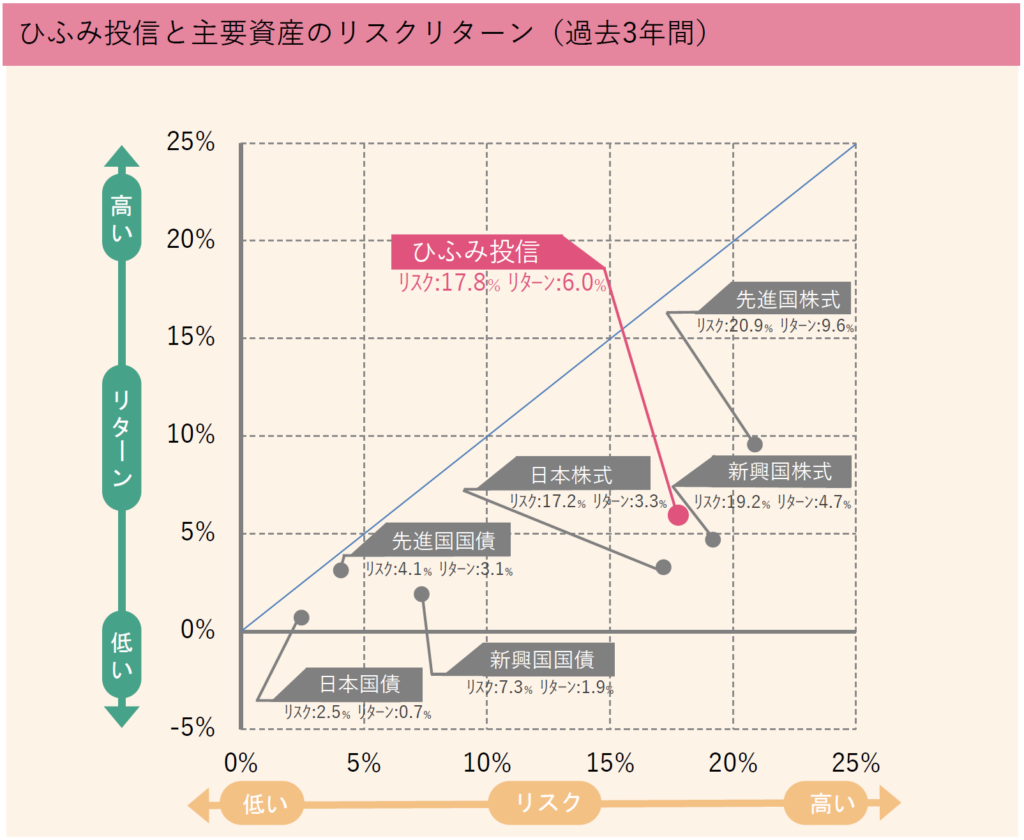

ひふみ投信のパフォーマンスは、2008年の運用開始以来、平均して年利回り16.1%と極めて高い水準を維持しています。ここ3年間に関してのリターンとリスクは以下の図表の通りです。

リスクは、パフォーマンスの「振れ幅」を指します。

当たり前ですが、振れ幅が少なく、リターンが大きい程、基本的には優秀な商品と言えます。

この3年間のひふみ投信のリスクは17.8%、リターンは6%でした。日本株式全体のリスクもひふみ投信と同程度の17.2%であるにも関わらず、リターンは3.3%であったことを考えると、優秀な運用をしていたと言って良いでしょう。

ひふみ投信の管理コスト

ひふみ投信の管理コストは、以下の通りです。

- 信託報酬:年率1.078%

- 監査費用:年率0.0055%

- その他費用:売買委託手数料、先物取引・オプション取引等に要する費用

この内、3は事前には分からない(であるが故に曲者なのですが)ので、明確な管理コストは「1.0845%」ということになります。

モーニングスターによれば、アクティブファンドの信託報酬等の平均は、1.56%ですから、ひふみ投信の管理コストは安い部類に入ると言えます。

ひふみ投信を購入する前に

押さえておくべき5つのポイント

さて、「リターンが高い」「リスク(振れ幅)が小さい」「コストが(比較的)安い」と3拍子揃えば、このひふみ投信が投資家の目に魅力的に映るのはごく自然なことです。Fund of the Year 2020に入賞するのも頷ける結果ですね。

ただし、ひふみ投信を購入しようとする人が、押さえておくべき5つのポイントがあります。一気に見てみましょう。

① ファンドのパフォーマンスは長期的に見れば平均に回帰する

ひふみ投信は圧倒的なパフォーマンスを残しています。その一方、永遠に勝ち続けることが出来るファンドが存在しないというのもまた事実。長い目で見ると、あるファンドのパフォーマンスは、平均へと近づきます。

4月だけ.400の打率を残すプロ野球選手が、その後調子を崩し、シーズン終了時には.200になってファンに叩かれることがありますが、それと全く同じ現象です。それは、能力が高い/低いの問題ではなく、長い目で見るとパフォーマンスは平均へと戻ってしまうのだということ。いかに努力をしていても、高すぎるパフォーマンスは続きません。

それは、2008年以来非常に高いパフォーマンスを残しているひふみ投信にも同じことが言えます。運用開始以来10年以上に渡ってこれだけの高いパフォーマンスを残していることは本当に素晴らしいことでう。一方で、今後、平均への回帰が起こるのだとしたら?

今後調整局面に入り、パフォーマンスが低下する場合、今ひふみ投信を購入することは「高値掴み」となってしまう懸念があります。

ファンドマネージャーの腕の見せ所となります。

② アクティブファンドの大多数は、インデックスファンドに勝つことが出来ない

そして、私たちが魅力的な商品を見つけた時に思い出す必要がある大事な事実。「アクティブファンドの大多数は、インデックスファンドに勝てない」ということです。

パフォーマンスは、結局の所、市場平均へと回帰します。

結果、パフォーマンスは、インデックスファンドでもアクティブファンドでも同様となり、コストが高い分だけアクティブファンドの方が負けてしまうんですね。

もちろん、長い目で見れば、そのコスト差を上回る高いパフォーマンスを残すファンドが極々稀にあるのも事実ですが、それは将来振り返った時に初めて分かること。ひふみ投信がその稀少なファンドであるかは分かりません(もちろんその可能性はあります)。

③ 日本株中心となるリスクがある

ひふみ投信は、日本の成長企業に投資をするファンドです。そのため「カントリーリスク」を大きめに背負っている商品であると言えます。

カントリーリスクとは、ある国や地域に投資をする場合、その国や地域の政治・経済情勢や市場の混乱によって、その影響を大きく受ける可能性があるということ。世界分散投資の場合、カントリーリスクも分散できるのですが、ひふみ投信は日本株への投資が中心となるため、日本固有のリスクを背負ってしまいます。

※ ひふみシリーズには、海外の成長企業に投資を行う「ひふみワールド」という商品もあるため、カントリーリスクを分散したい方はこちらに投資をするのも一つです。

④ 売買頻度によってはコストが高くなる

ひふみ投信のコストは、一般的なアクティブファンドと比べ、低い水準です。それ自体は素晴らしいことですが、ここで一つ大事なことがあります。それは、「見えないコスト」の存在です。

アクティブファンドは、インデックスファンドと比べ、売買頻度が高いということが分かっています。基準となる指数に合わせて定期的に組み入れ比率を変えれば良いインデックスファンドと比べると、市場の動向に迅速に対応しなければならないアクティブファンドではその頻度が異なるのは当然です。

重要なのは、その頻度が高いが故に、売買手数料が大きくなってしまうこと。これが、信託報酬・監査費用以外の見えないコストとして、パフォーマンスを下げてしまう可能性があります。ひふみ投信に限りませんが、アクティブファンドに投資する際には、こうした「見えないコスト」に注目する必要があります。

⑤ ファンドのコンセプトがよく分からない

最後に、ひふみ投信のコンセプトについて。

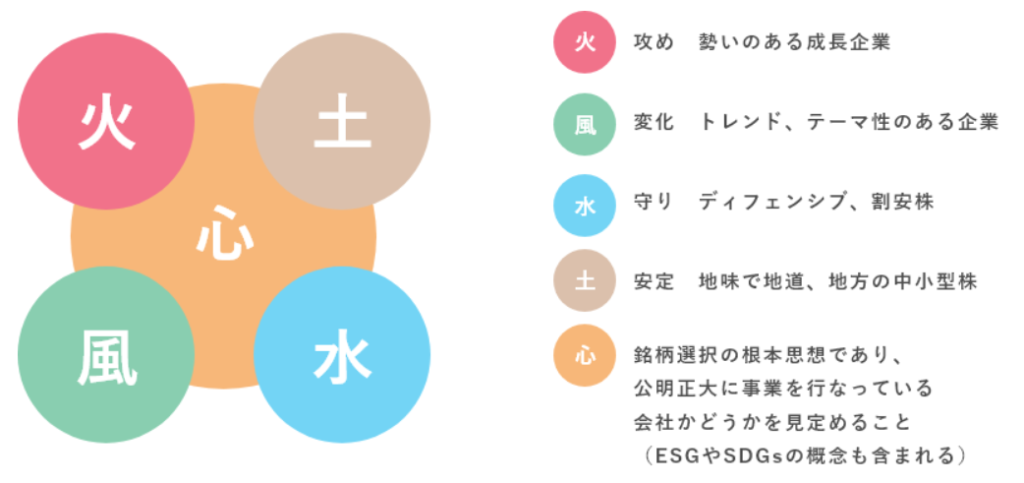

ひふみ投信は、ユニークなファンドです。「火風水土心(ひふみとうしん)」というポートフォリオ哲学を持ち、それに基づいた運用を行っています。

この「火風水土心(ひふみとうしん)」を図にすると以下の通りとなります。

ホームページ曰く、「古代ギリシャ時代から、万物は火・風・水・土という4元素から成り立っているという思想があります。そこに人間の「心」を足して世界となす、というようなオリジナルのフレームワークで、ひふみの銘柄選択、ポートフォリオの価値観を表しているのです」とのこと。

パッと読んだ感じでは正直よく分かりません。このファンドが、今後どのような動きをしていくのかも、こうした哲学からでは読み取れません。ある意味、そうした部分に魅力を感じる人もいるかもしれません。

ただし、一般的には「自分がよく知っている物に投資する」ことが投資の大原則。自分の時間を使って稼いだお金を、明確な方針が分からずどう動くかも見えづらいファンドに投下することは、かなり賭けに近い行動と言えるでしょう。

まとめ:万人向けのファンドではない

以上でひふみ投信についてご紹介してきました。

高いリターンを残し続け、比較的安いコストで運用できるという意味で、アクティブファンドの中で優秀な商品であることに間違いは無いでしょう。

ただし、管理人のように超長期投資で考える場合には「パフォーマンスへの平均への回帰」「インデックスファンドと比べたコストの高さ」「コンセプトの不透明さ」が引っかかります。

その辺りを飲み込みつつ、ひふみ投信のコンセプトに魅力を感じる方には、良い商品かと思いますので、ぜひご検討くださいね。